El incremento en el número de transacciones financieras realizadas a través de plataformas bancarias en línea ha dado lugar a un aumento significativo en los casos de fraude digital. De acuerdo con el Informe de Fraude Omnicanal de TransUnion, los intentos de este tipo de fraude en Colombia crecieron 859% durante los últimos tres años, producto del aumento de 960% que ha tenido el volumen total de operaciones que se hacen en línea. Sin embargo, este no es el único tipo de estafa financiera.

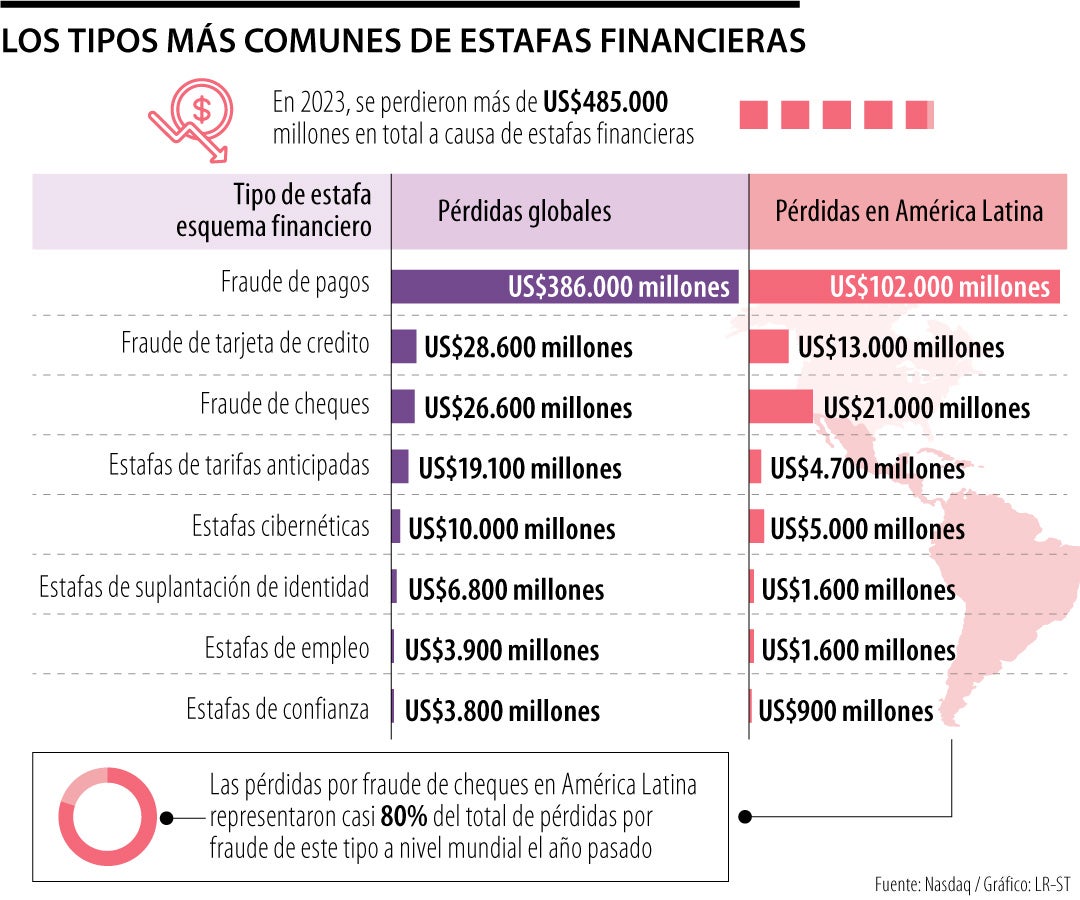

Un estudio global sobre delitos financieros del Nasdaq para 2024 señaló que el año pasado, las estafas financieras causaron pérdidas globales cercanas a los US$500.000 millones, una cifra comparable al PIB de Singapur, siendo el fraude de pagos la principal de ellas.

El fraude de pagos, que se produce cuando los métodos de pago son manipulados de manera ilícita con el fin de engañar o robar a individuos o empresas, representó pérdidas globales por US$386.000 millones; 80% del total de estafas de este tipo.

Uno de los principales puntos de vulnerabilidad en el ámbito del fraude de pagos son los sistemas de pagos en tiempo real. En estas situaciones, los delincuentes aprovechan la rapidez y la inmediatez de las transferencias para desviar fondos a cuentas fraudulentas antes de que las víctimas puedan detectar el fraude. Este modus operandi permite a los estafadores llevar a cabo sus actividades delictivas de manera eficiente y con menor riesgo de ser descubiertos.

El fraude con tarjetas de crédito ocupa el segundo lugar en términos de pérdidas globales, alcanzando los US$28.600 millones, seguido del fraude de cheques con pérdidas por US$26.600 millones; estafas de tarifas anticipadas con US$19.100 millones; estafas cibernéticas con US$10.000 millones; estafas de suplantación de identidad con US$6.800 millones; estafas de empleo con US$3.900 millones; y estafas de confianza con US$3.800 millones.

Con el fin de mitigar esta problemática, Adena Friedman, CEO de Nasdaq, explicó que las instituciones financieras enfrentan una enorme presión para prevenir el fraude de manera eficaz, detectar actividades de lavado de dinero y proteger el sistema financiero. Al mismo tiempo, deben cumplir con las exigencias regulatorias, a pesar de los procesos ineficientes, la tecnología en constante evolución y el aumento continuo de los costos operativos.

“Las instituciones financieras han estado a la vanguardia de este tema durante décadas y continúan participando e invirtiendo activamente en esta lucha: nuestra encuesta de profesionales contra el crimen financiero encontró que 75% de los encuestados reportaron una mayor inversión en personal en 2023 en comparación con el año anterior”, puntualizó Friedman.

Hoy, el sector financiero está en un proceso de transformación al integrar técnicas y tecnologías de última generación. Entre estas innovaciones, la inteligencia artificial juega un papel crucial, permitiendo a las instituciones mejorar significativamente la eficiencia de sus procesos operativos y fortalecer sus capacidades para identificar y prevenir amenazas con mayor precisión.

“Esta adopción tecnológica no solo optimiza el funcionamiento diario, sino que también proporciona herramientas avanzadas para enfrentar los desafíos emergentes en el ámbito de la seguridad financiera”, añadió.

¿Cuáles son los tipos de estafas más comunes en Colombia?

Según investigaciones de Asobancaria, las formas más comunes de fraude son el cambiazo, que representa 46,2% de los casos y consiste en intercambiar la tarjeta de la víctima por una falsa; el phishing, con 20%, que usa sitios web y correos falsos para obtener datos financieros; la suplantación, con 9,2%, para obtener recursos a nombre de la víctima; el vishing, con 8,7%, que obtiene información personal mediante llamadas; y el hurto por celular, con 4,7%, que utiliza información financiera de teléfonos robados.