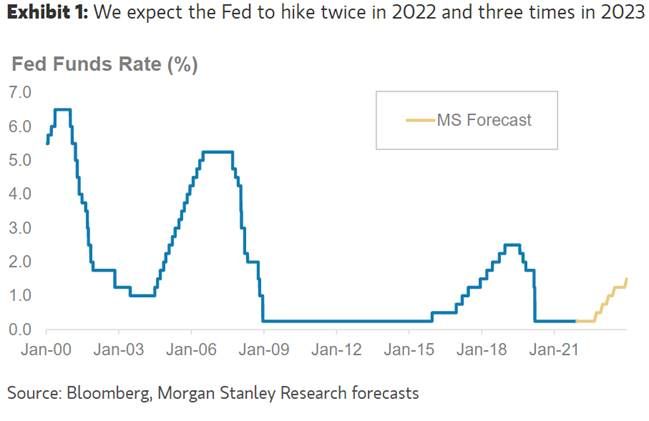

Se espera que la Fed empiece a subir tipos desde septiembre de 2022 (una subida en 3Q2022 y 125 bps acumulados gasta finales de 2023, dos trimestres antes de nuestra expectativa anterior) por lo que mi asset allocator ajusta sus trades en consecuencia.

Antilavadodedinero / Consenso

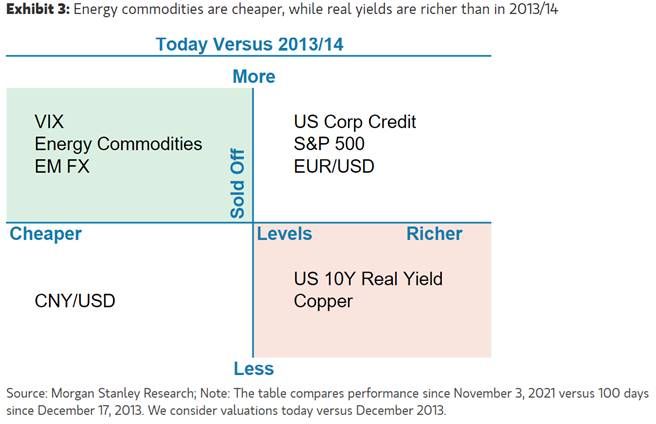

Un cambio en el call de la FED es importante pero en nuestro caso no cambia nuestro big picture ya que nuestro Outlook general estaba basado en un entorno de fuerte crecimiento macro y en una Fed que podría parecer más hawkish al principio dado el fuerte repunte de inflación actual, de ahí nuestro corto en duración, largo del DXY, visión negativa del oro vs energía y nuestra preferencia por la renta variable europea y japonesa sobre emergentes y USA; posiciones que siguen siendo troncales y que mi asset alloctator reitera en el entorno actual, consistente con nuestra visión de un mundo con mejor crecimiento y tighter policy.

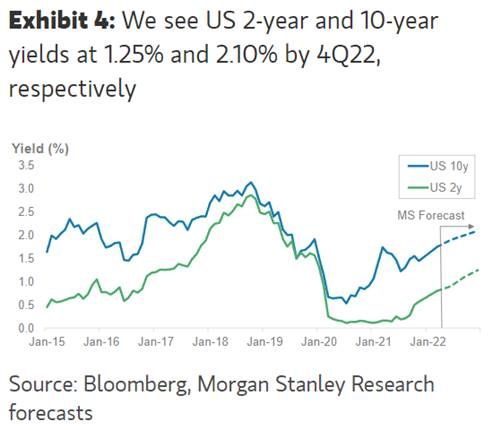

No obstante, y dada nuestra visión menos diferenciada ahora en las subidas de tipos, hace algunos cambios en sus top trades para ajustarlos a nuestra preferencias para posicionarnos cara a unos tipos USA más altos:

Cerramos el largo en US2s5s steepeners y transformamos nuestro corto en Agency MBS vs Eurodolar Sep-22 en un corto en agency MBS vs Treasury mientras que siguen expresando su preferencia por BETA a través del corto en TIPS y el largo en el DXY.

Tanto los Treasuries como el crédito suelen hacerlo mal antes y después de la primera subida renta variable USA, Tecnología y Consumo cíclico suelen hacerlo bien camino a la primera subida pero mal después de ella, evolución similar a la del DXY, con el Cobre y Crudo batiendo al Oro, especialmente camino a la primera subida.