Juan Pablo Rodríguez C y René Castro publican un trabajo de investigación referido a si ¿ se estará perdiendo la guerra contra el lavado de dinero y el financiamiento al terrorismo?.

Antilavadodedinero

Los resultados del Índice Antilavado de 2020 de Basilea parece que así lo demuestran

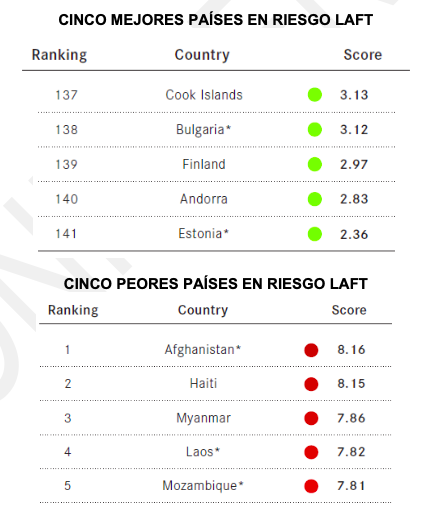

El puntaje promedio de riesgo de lavado de dinero y financiación del terrorismo (LD/FT) en los 141 países en la edición publicada esta semana del Índice Antilavado (AML) de Basilea de 2020[1] sigue siendo inaceptablemente alto en 5.22 de 10 en comparación con 5.39 en 2019, donde 10 equivale al riesgo máximo. De hecho, solo seis países mejoraron sus puntajes en más de un punto y 35 países retrocedieron.

Para entender este índice, el mejor país en el año 2020 fue Estonia con una calificación de riesgo de lavado de dinero de 2.36 ocupando el puesto número 141 y el peor país en el año 2020 fue Afganistán con una calificación de riesgo de lavado de dinero de 8.16 ocupando el puesto número 1.

En este Índice de 2020, estos fueron los cinco países mejores y peores calificados:

Fuente: https://www.baselgovernance.org/basel-aml-index

Según el Instituto de Gobernanza de Basilea, los sistemas financieros de muchos países siguen demasiado expuestos al lavado de dinero, el financiamiento del terrorismo y los delitos relacionados. En el informe de este año y según los datos del Grupo de Acción Financiera (GAFI) se revelan serias fallas en la calidad de la supervisión antilavado de dinero (ALD) casi en todos los ámbitos. De los 100 países evaluados hasta ahora con la nueva metodología de evaluación del GAFI, un tercio de dichos países obtuvieron un puntaje de cero para la efectividad de sus órganos de supervisión y las medidas diseñadas para proteger los sistemas financieros del abuso de los delincuentes.

El Informe también se pregunta si por la supervisión débil de los reguladores, es que se siguen presentando los escándalos de lavado de dinero, incluso en países que parecen ser de bajo riesgo. La debacle de Wirecard en Alemania es la última de una serie de escándalos financieros que plantean la pregunta: ¿Cómo nadie se dio cuenta de lo que estaba sucediendo?

Eso está en línea con lo que afirmábamos en nuestro artículo titulado “Lecciones Aprendidas del Escándalo de Lavado de Dinero del Swedbank en Estonia[2]”, que la Autoridad de Supervisión Financiera de Suecia, Finansinspektionen (FI, por sus siglas en sueco) multó al banco sueco Swedbank AB con 363 millones de euros, (el equivalente a 4.000 millones de coronas suecas), por su participación en un escándalo de lavado de dinero en Estonia (el país mejor calificado en el riesgo de lavado de dinero en el Índice Antilavado (AML) de Basilea de 2020) en el que estaban involucradas varias entidades bancarias nórdicas y determinaron que Swedbank había tenido “deficiencias graves” en su tarea de combatir los riesgos de lavado de dinero en su actividad en los países bálticos, tras realizar dos investigaciones paralelas de la matriz del banco Swedbank AB y la filial estonia del banco, investigación en la que participaron Swedish Finansinspektionen (FI) y la Autoridad Supervisora Financiera de Estonia (Estonian Finantsinspektsioon).

Así mismo, 50 clientes del Swedbank que exhibieron “claras señales de advertencia” de que podrían estar involucrados en el lavado de dinero realizaron transacciones sospechosas por valor de 40.000 millones de coronas suecas (unos 3.627 millones de euros) a cuentas del Danske Bank, el principal banco danés, en los países bálticos entre 2007 y 2015.

Esto no quiere decir que los sistemas antilavado no existan, la realidad es que los sistemas antilavado si existen, pero no funcionan adecuadamente.

En una declaración del anterior presidente del GAFI, Xiangmin Liu dijo: “El desafío que enfrentan muchos países hoy en día no es la ausencia de estándares globales integrales, sino la implementación efectiva de esos estándares”. Haciéndose eco de esto, el Parlamento Europeo ha declarado que sus miembros “deploran la implementación incorrecta y desigual” de las normas antilavado de dinero y contra la financiación del terrorismo (ALD/CFT) en los Estados miembros.

El Instituto de Gobernanza de Basilea afirma que le entristece decir que los hallazgos de la edición de este año del Índice AML de Basilea subrayan la validez de estas declaraciones. La débil implementación y la efectividad son problemas que el Índice AML de Basilea ha observado desde que el GAFI comenzó a usar su metodología de evaluación de cuarta ronda para evaluar no solo el cumplimiento técnico de los sistemas antilavado de dinero y contra la financiación del terrorismo (ALD/CFT) de un país, sino también su efectividad en la práctica.

La tendencia es clara: la mayoría de los países que se han sometido a la cuarta ronda de evaluación del GAFI han tenido una calificación deficiente. Muchos países pueden tener sistemas sólidos, pero en la práctica no están funcionando o los países no los están haciendo funcionar.

El Índice Antilavado (AML) de Basilea es una clasificación anual independiente que evalúa el riesgo de lavado de dinero y financiación del terrorismo (LD/FT) en todo el mundo. Publicado por el Instituto de Gobernanza de Basilea desde 2012, proporciona puntajes de riesgo basados en datos de 15 fuentes disponibles públicamente, como el Grupo de Acción Financiera (GAFI), Transparencia Internacional, el Banco Mundial y el Foro Económico Mundial. Los puntajes de riesgo cubren cinco dominios:

1. Calidad del marco antilavado de dinero y contra la financiación del terrorismo (ALD/CFT)

2. Soborno y corrupción

3. Transparencia financiera y normas

4. Transparencia pública y responsabilidad

5. Riesgos legales y políticos

Este año, el Índice AML presenta varios cambios en sus indicadores y metodología subyacentes. Los nuevos indicadores y ajustes de ponderación reflejan importantes evoluciones en el ámbito del antilavado de dinero y contra la financiación del terrorismo (ALD/CFT) son:

- Datos del Foro Económico Mundial sobre independencia judicial: El Índice AML incluye datos del ranking de Independencia Judicial del Índice de Competitividad Global[3] del Foro Económico Mundial (FEM) como un indicador de riesgos legales y políticos. Los datos de Independencia Judicial, que se publican anualmente y cubren alrededor del 70 por ciento de las jurisdicciones a nivel mundial, tienen una ponderación del 5 por ciento del puntaje total de riesgo de AML.

- Informe sobre la Trata de Personas (TIP): El segundo indicador nuevo en esta edición del Índice AML de Basilea es el Informe sobre la Trata de Personas[4] (TIP) del Departamento de Estado de los Estados Unidos, que clasifica alrededor de 160 gobiernos de acuerdo con sus esfuerzos percibidos para reconocer y combatir la trata de personas. Estos datos se incluyen en la categoría de calidad del marco ALD/CFT con una ponderación del 5 por ciento.

Se dice que la trata de personas es la tercera fuente de ingresos para los grupos del crimen organizado después del tráfico de drogas y armas, generando aproximadamente 150 mil millones de dólares en ganancias cada año. Un informe del Grupo de Acción Financiera Internacional (GAFI) de 2018 se refiere a la trata de personas como una de las formas de delincuencia internacional de más rápido crecimiento y más rentable que afecta a casi todos los países del mundo.

- Exclusión de datos sobre regulación de bolsas de valores: El Índice de Competitividad Global del Foro Económico Mundial (FEM) dejó de proporcionar datos sobre la regulación de las bolsas de valores en 2018. Hasta ahora, estos datos han contribuido con un poco más del 5 por ciento del puntaje total del Índice AML de Basilea en la categoría Transparencia financiera y estándares.

Como no hay una fuente de datos alternativa adecuada, este indicador no se incluye en esta edición en adelante. La categoría de Transparencia Financiera y Estándares todavía está suficientemente cubierta por los datos del Índice de Competitividad Global del Foro Económico Mundial (FEM) sobre “Fortaleza de los estándares de auditoría e informes”, así como el Índice de Extensión de la Transparencia Corporativa y el Índice de Asignación de Recursos de la Asociación Internacional de Desarrollo (IDA, por sus siglas en inglés) del Banco Mundial.

- Disminución del peso del Informe de la Estrategia Internacional de Control de Narcóticos de Estados Unidos: El Informe de la Estrategia Internacional de Control de Narcóticos[5] de Estados Unidos (INCSR, por sus siglas en inglés) es una publicación anual que recopila información sobre las capacidades y vulnerabilidades antilavado de dinero (ALD). Su Volumen II contiene una lista de los “principales países de lavado de dinero”, que anteriormente representaban el 10 por ciento del puntaje total del Índice AML de Basilea.

Los datos de INSCR siguen siendo significativos para las instituciones financieras. Por lo tanto, sigue siendo un indicador del Índice AML de Basilea, pero su peso disminuirá del 10 al 5 por ciento.

El Índice AML de Basilea también muestra la naturaleza cambiante de los riesgos de lavado de dinero. Estos cambios enunciados anteriormente, refleja los enormes y crecientes ingresos generados por este crimen transnacional de lavado de dinero a través de los sistemas financieros internacionales.

Según el Índice, otro de los cambios son los informes regionales que muestran cómo los países obtienen puntajes en relación entre sí, y en demasiados casos decepcionan a sus vecinos. Las inmersiones profundas regionales también resaltan los puntos más débiles de cada región y cómo la región se compara con los promedios globales en cinco categorías de riesgo relevantes para evaluar el riesgo de LA/FT.

Los encargados de formular políticas deben observar las inmersiones profundas regionales y analizar en detalle los riesgos de sus respectivas jurisdicciones para hacer planes para una reforma seria. Ningún país lo está haciendo bien. Se hace un llamado a todos los países para intensificar su rol en la lucha contra el LAFT.

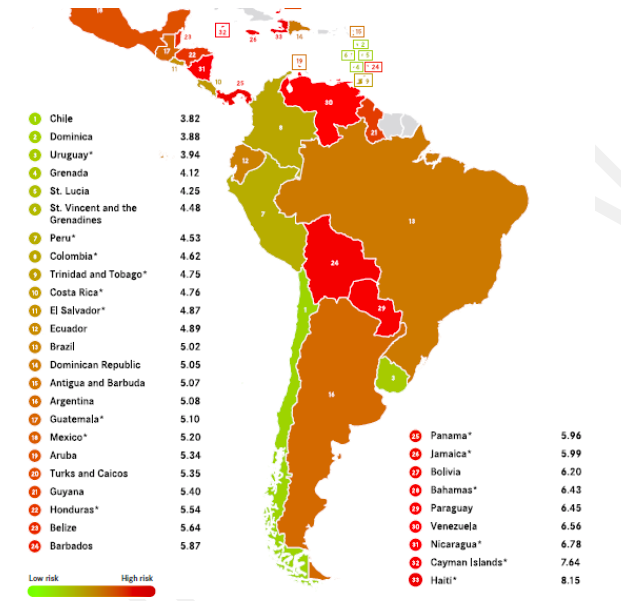

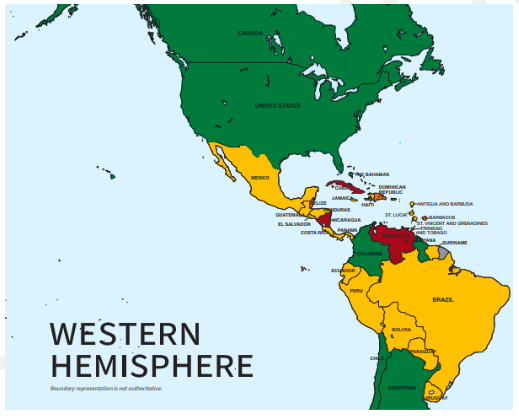

En cuanto a la clasificación de los países de la región, aparecen así:

Fuente: https://www.baselgovernance.org/basel-aml-index

Los países marcados con asterisco en el gráfico anterior, aún no se han sometido a una Evaluación de la Cuarta Ronda del GAFI y esto puede afectar la comparabilidad entre los países.

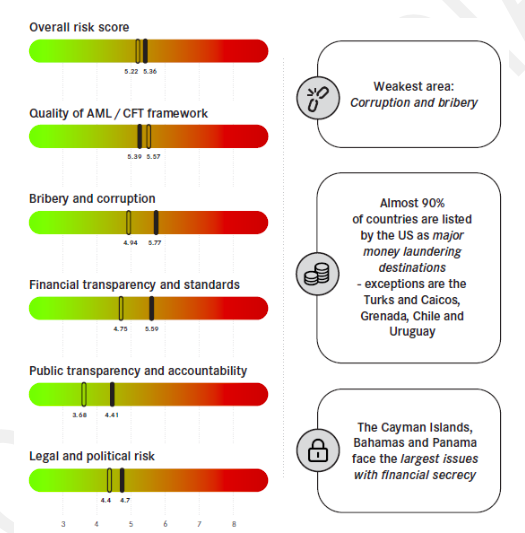

Según el informe, las principales deficiencias de la región radican en los altos niveles de corrupción y soborno, los bajos niveles de transparencia financiera y la débil transparencia y responsabilidad pública.

La principal deficiencia en la región son los altos niveles de corrupción y soborno. En nuestro artículo titulado “Investigando Corrupción y Lavado de Activos[6]”, mencionábamos que la corrupción y el lavado de activos afectan por igual a todos los países, a todas las compañías, nacionales o multinacionales, grande, o pequeña y mediana empresa, a todos los sectores de la economía, al sector público y al sector privado, por esta razón todos los esfuerzos que se hagan para luchar contra estos flagelos son muy válidos y que entender las sinergias entre la corrupción y el lavado de activos mejoraría el conocimiento de cada problema y sugeriría la necesidad de un diálogo continuo entre los equipos de auditoría que cubren las revisiones de cumplimiento de los delitos financieros. Asegurar la aplicación consistente del cumplimiento con los requisitos antilavado, anticorrupción y antisoborno es una tarea desafiante que enfrenta la función de control o de cumplimiento de las compañías.

Casi el 90% de los países de la región son considerados por Estados Unidos como destinos principales para el lavado de dinero con excepción de las Islas Turcas y Caicos, Granada, Chile y Uruguay.

Así mismo, las Islas Caimán, Bahamas y Panamá enfrentan los mayores problemas con el secreto financiero.

Fuente: https://www.baselgovernance.org/basel-aml-index

Una de las conclusiones más importantes obtenidas por el Índice Antilavado (AML) de Basilea de 2020 es el enfoque en la supervisión. Un área en la que los países obtienen puntajes bajos en todos los ámbitos es la calidad de la supervisión antilavado de dinero y contra la financiación del terrorismo (ALD/CFT).

El Índice profundiza más en las causas subyacentes de los problemas en la supervisión y plantea algunas preguntas:

- ¿Por qué la supervisión es tan pobre?: La supervisión por parte de las autoridades competentes de las instituciones financieras, las empresas y profesiones no financieras designadas (APNFD) y los proveedores de servicios de activos virtuales (VASP) es un factor importante que afecta el riesgo y la resiliencia antilavado de dinero y contra la financiación del terrorismo (ALD/CFT).

Este bajo rendimiento es consistente con las infracciones de las disposiciones antilavado de dinero en los bancos europeos en los últimos años, así como con el reciente escándalo de Wirecard en Alemania, que ha despertado la alarma sobre la calidad de la supervisión bancaria y no bancaria relacionada con ALD/CFT.

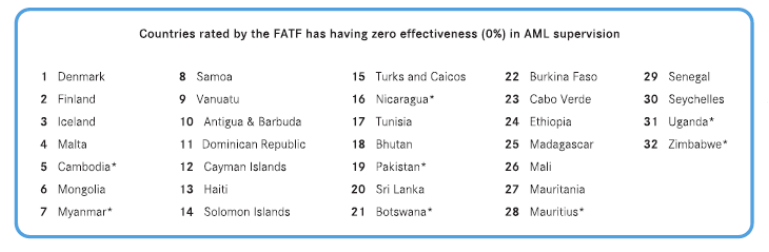

- ¿Qué está mal y qué se puede hacer para mejorar la supervisión en general?: La supervisión se encuentra en la intersección entre la regulación y la implementación, es decir, el cumplimiento técnico de los estándares ALD/CFT y su cumplimiento. Al observar los datos de informes recientes del GAFI, vemos que, si bien los países generalmente tienen puntajes bajos o mediocres para el cumplimiento técnico, el problema más crítico es la efectividad de sus medidas. Un total de 32 países obtienen un puntaje cero en esta categoría, y ningún país obtiene la calificación completa.

Por lo tanto, mejorar la supervisión bancaria y no bancaria es una forma obvia y muy necesaria para fortalecer los sistemas ALD/CFT en todo el mundo. Esto puede ser a través de medidas correctivas y sanciones proporcionadas que ayudan a cambiar los comportamientos y disuadir el incumplimiento.

- ¿Qué factores contribuyen a la supervisión ineficaz?: Un análisis de contenido de los informes de evaluación mutua del GAFI de los 32 países con una calificación de efectividad del 0% para la supervisión ALD/CFT identifica cinco características generales:

1. Poderes limitados para sancionar el incumplimiento por medios civiles o administrativos. Esto deja solo el enjuiciamiento penal, para lo cual el listón suele ser alto.

2. Recursos limitados que incluyen personal calificado, procesos, sistemas y herramientas de TI.

3. El Enfoque Basado en Riesgo no se aplica, lo que significa que la supervisión no es acorde con los riesgos y el tamaño del centro financiero y el número y la intensidad de las revisiones no están alineados con los riesgos existentes.

4. Mala coordinación entre las autoridades competentes en materia de supervisión, con agencias individuales centradas solo en sus sectores.

5. Insuficiente orientación sobre riesgos de LA/FT proporcionada por el organismo de supervisión a las entidades reportantes.

Efectividad de la supervisión antilavado de dinero (ALD) en todo el mundo

Llama la atención en el siguiente gráfico donde aparecen los países calificados por el GAFI con cero por ciento (0%) de efectividad en la supervisión antilavado de dinero (ALD) que se encuentren países que han sido muy bien clasificados en el Índice, como Finlandia (3), Dinamarca (10), Islandia (28). Por el contrario, si es lógico que muchos de los países que aparecen en el gráfico debido a la mala supervisión, estén clasificados en los últimos lugares en el Índice.

Fuente: https://www.baselgovernance.org/basel-aml-index

En el anterior gráfico, los países marcados con asterisco (*) están en la Lista Gris del GAFI y para el caso de Latinoamérica son: Antigua & Barbados, República Dominicana, Islas Caimán, Haití, y Nicaragua.

El Índice trata de explicar lo anteriormente expuesto, de porque un país como Dinamarca siendo un país de bajo riesgo en LA/FT y clasificado en el puesto 10 en el Índice con una puntuación de 3.46, puede ser arrasado por una supervisión débil a pesar de que su cumplimiento técnico con las Recomendaciones pertinentes del GAFI sobre supervisión es relativamente alto, con un 67%. Sin embargo, obtiene un 0% de efectividad. ¿Por qué?

El último Informe de Evaluación Mutua del GAFI de Dinamarca destaca los principales problemas:

- Enfoque Basado en Riesgo (Risk-Based-Approach) limitado para la supervisión, principalmente en la Evaluación Nacional de Riesgo en lugar de una comprensión detallada de las amenazas y vulnerabilidades específicas del sector financiero del país.

- Insuficiente personal para supervisar un número relativamente grande de entidades reportantes, así como para llevar a cabo las responsabilidades en el desarrollo y redacción de la legislación.

- Variaciones regionales, con deficiencias particulares en Groenlandia y las Islas Feroe.

- Pobres poderes de ejecución y sanción sin remisión a la policía, y multas monetarias relativamente bajas sin un monto mínimo.

- Confianza en el “riesgo de reputación”, a pesar de ser un elemento disuasivo ineficaz en la evaluación del GAFI. Por ejemplo, un importante banco danés en un país de la Comunidad Europea fue acusado de lavar 1.100 millones de euros del producto de la delincuencia organizada rusa.

A pesar de la seriedad de las acusaciones y de una declaración pública de la Autoridad de Supervisión Financiera de Dinamarca (FSA, por sus siglas en inglés) que detalla las fallas del banco, éste continuó sin cumplir la normativa en los siguientes cuatro años.

El Índice también presenta la situación de España y lo que podemos aprender de una supervisión más sólida (pero aún no perfecta).

Según la evaluación del GAFI, España tiene un sistema relativamente sólido de supervisión ALD/CFT, aparece en el puesto 13 y una puntuación de 3.66 gracias a:

- Recursos suficientes, incluido un sólido equipo de personal calificado, estructurado en grupos responsables respectivamente de la supervisión externa e in situ.

- Enfoque Basado en Riesgo bien desarrollado y seguido por el Servicio Ejecutivo de España de la Comisión para la Prevención del Blanqueo de Capitales e Infracciones Monetarias (SEPBLAC) y el Banco de España.

- Poderes y sanciones adecuadas por incumplimiento de las obligaciones ALD/CFT, incluidas multas de hasta 1,5 millones de euros más la posibilidad de amonestaciones públicas, retiro de la autorización y sanciones para directores o gerentes de alto nivel.

- Enfoque cooperativo: las autoridades de supervisión brindan pautas y comentarios para ayudar a las instituciones financieras y a los APNFD a aplicar medidas antilavado de dinero y contra la financiación del terrorismo (ALD/CFT) nacionales, así como a detectar e informar transacciones sospechosas.

Si bien estos factores positivos deben ser elogiados, España no obtiene un puntaje del 100% y tendrá que abordar las debilidades identificadas en el informe del GAFI para que su sistema sea completamente efectivo.

Si analizamos los casos anteriores, como lecciones aprendidas en nuestros países, podríamos mejorar ostensiblemente la supervisión, no sólo para cumplir con las Recomendaciones del GAFI, sino para que las medidas sean eficientes y efectivas y verdaderamente se detecte y se prevenga el lavado de activos y la financiación del terrorismo.

Analizar los resultados más allá de los números

El ejemplo de analizar la calidad de la supervisión y su papel con respecto a la efectividad general de los sistemas antilavado de dinero y contra la financiación del terrorismo (ALD/CFT), también es muy pertinente para demostrar que los números nunca deben tomarse solamente como un valor aparente sino como la consecuencia que pudiera estar presentándose una situación bajo esos números.

Según el Índice, los emisores de políticas LA/FT y los analistas deberán considerar las características de la metodología del GAFI (incluida la efectividad) antes de sacar conclusiones. Además, deben analizar no solo los puntajes generales o los puntajes individuales de los subindicadores, sino también la forma en que los puntajes en los diferentes subindicadores se relacionan entre sí y pueden influirse mutuamente.

A modo de ejemplo, los datos muestran que las jurisdicciones que están calificando bien con respecto a la efectividad de la supervisión a menudo tienen un puntaje bajo en la categoría de riesgos políticos y legales. ¿Qué significa eso para la calidad y la manera en que operan y se ejecutan los regímenes de supervisión?

Además, la calificación obtenida por los países debe analizarse en contexto con todos los indicadores incluidos en la metodología del Índice Antilavado (AML), a saber: Calidad del marco antilavado de dinero y contra la financiación del terrorismo (ALD/CFT), soborno y corrupción, transparencia financiera y normas, transparencia pública y responsabilidad y riesgos legales y políticos.

Algunas reflexiones

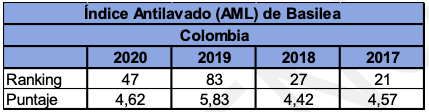

1. Clasificación y puntaje de cada país en el Índice Antilavado (AML) de Basilea de 2020

Uno de los problemas principales de todos los países es ver el Índice Antilavado (AML) sólo como una forma de compararse con los otros países de la región y aparecer en titulares de prensa como el mejor país calificado en el riesgo LAFT y no analizar en detalle todas las variables para mejorar sus sistemas antilavado de dinero y contra la financiación del terrorismo (ALD/CFT).

En el caso de Colombia, esta ha sido su clasificación y el puntaje obtenido en los últimos cuatro años:

2. Enfoque Basado en Riesgo (Risk-Based Approach)

El Enfoque Basado en Riesgo, ha sido un problema constante para la mayoría de los entes reguladores y supervisores de nuestra región, no hemos entendido lo que eso significa y, por consiguiente, si conceptualmente no lo entendemos, las medidas y los modelos que se tomen siempre van a ser equivocados.

La Nota Interpretativa de la Recomendación No. 1[7] (Evaluación de Riesgos y Aplicación de un Enfoque Basado en Riesgo) de las 40 Recomendaciones del Grupo de Acción Financiera Internacional – GAFI, establece:

“…Mediante la adopción de un enfoque basado en riesgo, las autoridades competentes, instituciones financieras y APNFD deben ser capaces de asegurar que las medidas dirigidas a prevenir o mitigar el lavado de activos y el financiamiento del terrorismo correspondan con los riesgos identificados, y que les permita tomar decisiones sobre cómo asignar sus propios recursos del modo más eficaz.

- Al implementar un EBR, las instituciones financieras y las APNFD deben tener establecidos procesos para identificar, evaluar, monitorear, administrar y mitigar los riesgos de lavado de activos y financiamiento del terrorismo.” (el subrayado es nuestro)

El Informe de Evaluación Mutua del Fondo Monetario Internacional sobre Colombia[8] en relación con el Enfoque Basado en Riesgo afirmó:

“Los sistemas y herramientas de supervisión antilavado de activos y contra la financiación del terrorismo (ALA/CFT) no están completamente en línea con el enfoque basado en riesgo”.

Por este motivo, el Enfoque Basado en Riesgo (Risk-Based Approach) debe ser más relevante para todos los involucrados en la lucha LAFT (reguladores y sujetos obligados).

3. Fallas en la investigación, judicialización y condena por lavado de dinero y financiación del terrorismo

Como lo mencionamos en un capítulo del libro La eficacia de las normas de prevención, detección y sanción del lavado de activos en Colombia[9], de la Universidad de Ibagué, Colombia, 2020, las condenas por lavado de activos en Colombia son muy pocas comparadas con el riesgo LA/FT que enfrenta el país.

La Oficina de Narcóticos Internacionales y de Asuntos de Aplicación de la Ley del Departamento de Estado, de los Estados Unidos, emitió el Informe de la Estrategia Internacional de Control de Narcóticos de 2020[10], sobre Control de Drogas y Químicos (Volumen I) y de Lavado de Dinero[11] (Volumen II), donde no solo presenta su estrategia de Control de Narcóticos y de Lavado de Dinero sino presenta su propio diagnóstico de los diferentes países sobre estos temas tan críticos.

En el Volumen II sobre Lavado de Dinero sobre la situación de Colombia, el Informe dice lo siguiente:

“Colombia cuenta con un riguroso marco legal, político y regulatorio antilavado. Si bien la regulación del sector financiero por parte del gobierno colombiano es sólida, su regulación de otros sectores (notarios, negocios de cambio de moneda, abogados y profesionales de bienes raíces) es inconsistente, y el intercambio de información con las instituciones clave antilavado es limitado. Los reguladores del sector financiero están trabajando para expandir su Enfoque Basado en Riesgo (Risk-Based Approach) a la regulación, pero requieren más recursos para hacerlo. (el subrayado es nuestro).

En nuestro artículo, “Revaluando el Riesgo de Lavado de Activos y Financiación del Terrorismo[12]” decíamos que no debíamos olvidar que este informe de Estados Unidos forma parte de los indicadores del Índice Antilavado (AML) de Basilea y por esta razón todos los países deberían analizarlos y considerarlos para tomar medidas efectivas y subsanar dichas deficiencias. Esto aplica no sólo para este informe sino para todos los informes que forman parte de los indicadores del Índice Antilavado (AML) de Basilea, tales como el de corrupción (medido por Transparency International – Índice de la Percepción de la Corrupción (CPI)) y el soborno (medido por la organización TRACE International – TRACE Bribery Risk Matrix). La corrupción y el soborno son delitos fuentes del lavado de dinero.

Según el Índice Antilavado (AML) de Basilea de 2020, todos los países de la región tienen una alta exposición o vulnerabilidad a la corrupción y el soborno y por eso tienen un mayor riesgo de lavado de dinero, porque las ganancias de la corrupción y el soborno deben ser lavadas.

4. Nuevos riesgos

4.1 Trata de personas

El Índice Antilavado (AML) de Basilea de 2020 afirma que la trata de personas es la tercera fuente de ingresos para los grupos del crimen organizado después del tráfico de drogas y armas, generando aproximadamente 150 mil millones de dólares en ganancias cada año.

Según el Informe sobre la Trata de Personas de 2020[13] (TIP) del Departamento de Estado de los Estados Unidos, los países de Latinoamérica presentan la siguiente situación en este tema:

Fuente: Informe sobre la Trata de Personas de 2020 (TIP) del Departamento de Estado de los Estados Unidos

Para entender este gráfico, los diferentes niveles se determinan así:

- Nivel 1: Países cuyos gobiernos cumplen plenamente con los estándares mínimos de la Ley de Protección de Víctimas de Trata de Personas de los Estados Unidos (TVPA, por sus siglas en inglés), para la eliminación de la trata de personas.

- Nivel 2: Países cuyos gobiernos no cumplen completamente con los estándares mínimos de TVPA pero están haciendo esfuerzos significativos para cumplir con esos estándares.

- Lista de Vigilancia de Nivel 2: Países cuyos gobiernos no cumplen completamente con los estándares mínimos de TVPA pero están haciendo esfuerzos significativos para cumplir con esos estándares y donde el número estimado de víctimas de formas graves de trata de personas es muy significativo o está aumentando significativamente y el país no está tomando medidas concretas proporcionales.

- Nivel 3: Países cuyos gobiernos no cumplen completamente con los estándares mínimos de TVPA y no están haciendo esfuerzos significativos para hacerlo.

Solo Argentina, Bahamas, Chile, Colombia y Guyana aparecen clasificados en el Nivel 1.

La mayoría de los países latinoamericanos aparecen en el Nivel 2:

Fuente: Informe sobre la Trata de Personas de 2020 (TIP) del Departamento de Estado de los Estados Unidos

Si consideramos que este es uno de los riesgos que más está aumentando, es necesario que los países tomen nota y empiecen a investigar, analizar y sancionar este delito que genera lavado de activos y financiación del terrorismo.

Por lo menos, los países deberían verificar lo que se dice de ellos en este Informe sobre la Trata de Personas de 2020. En el caso de Colombia el Informe dice lo siguiente:

“El Gobierno de Colombia cumple plenamente con los estándares mínimos para la eliminación de la trata de personas. El gobierno continuó demostrando esfuerzos serios y sostenidos durante el período del informe; por lo tanto, Colombia permaneció en el Nivel 1.

Estos esfuerzos incluyeron organizar dos mesas redondas con organizaciones de la sociedad civil, identificar más víctimas, aprobar un decreto para mitigar el reclutamiento forzoso de niños por parte de grupos armados ilegales, mantener una respuesta sólida a la crisis migratoria venezolana, que probablemente redujo la vulnerabilidad al tráfico, y abrir 37 investigaciones bajo la Jurisdicción Especial para la Paz relacionadas con el reclutamiento de niños.

Aunque el gobierno cumple con los estándares mínimos, no proporcionó servicios mínimamente adecuados para el número creciente de víctimas identificadas y no tenía refugio disponible para adultos, que constituían casi el 90 por ciento de las víctimas identificadas.” (el subrayado es nuestro)

4.2 Activos virtuales y proveedores de servicios de activos virtuales

Según el Grupo de Acción Financiera – GAFI, la cadena de bloques (Blockchain), las monedas virtuales (bitcoin), los criptoactivos, son un vocabulario completamente nuevo que describe la tecnología innovadora para transferir rápidamente valor en todo el mundo.

La tecnología blockchain de evolución rápida tiene el potencial de cambiar radicalmente el panorama financiero. Pero, su velocidad, alcance global y, sobre todo, anonimato, también atraen a aquellos que quieren escapar del escrutinio de las autoridades.

Los activos virtuales tienen muchos beneficios potenciales. Podrían hacer los pagos más fáciles, más rápidos y baratos; y proporcionar métodos alternativos para aquellos sin acceso a productos financieros regulares.

Pero sin una regulación adecuada, corren el riesgo de convertirse en un refugio virtual seguro para las transacciones financieras de criminales y terroristas. El GAFI ha estado monitoreando de cerca los desarrollos en la criptosfera y en los últimos años ha visto a los primeros países comenzar a regular el sector de activos virtuales, mientras que otros han prohibido por completo los activos virtuales. Sin embargo, hasta ahora, la mayoría de los países no han tomado ninguna medida. Estas brechas en el sistema regulatorio global han creado lagunas significativas para que los delincuentes y terroristas abusen del sistema.

Con el apoyo del G20, el GAFI ha emitido estándares globales vinculantes para evitar el mal uso de los activos virtuales para el lavado de dinero y la financiación del terrorismo. El término “activo virtual” se refiere a cualquier representación digital de valor que se pueda comercializar, transferir o usar digitalmente para el pago. No incluye la representación digital de monedas fiduciarias.

Los estándares del GAFI aseguran que los activos virtuales sean tratados de manera justa, aplicando las mismas garantías que el sector financiero. Las reglas del GAFI se aplican cuando los activos virtuales se intercambian por moneda fiduciaria, pero también cuando se transfieren de un activo virtual a otro.

Las revisiones de junio de 2019 a los Estándares del GAFI claramente establecieron requisitos contra el lavado de dinero y contra la financiación del terrorismo (AML/CFT) en los activos virtuales y los proveedores de servicios de activos virtuales (VASP).

A principios de Julio de 2020, el GAFI completó una revisión de la implementación de sus Normas revisadas sobre activos virtuales y proveedores de servicios de activos virtuales (VASP)[14], para medir cómo las jurisdicciones y el sector privado han implementado las Normas revisadas, así como monitorear cualquier cambio en las tipologías, los riesgos y la estructura del mercado del sector de activos virtuales.

Los países no pueden seguir desconociendo la realidad de los avances de la tecnología y deben tomar una decisión para regularlos, pero antes de tomar dicha decisión, deben conocer y estudiar muy detalladamente estos productos, analizar los riesgos, establecer los controles, y hacer un monitoreo constante como lo está haciendo el GAFI para revisar su normativa, operación, etc. Por el contrario, el hecho de no tomar una decisión por parte de los gobiernos va a generar un riesgo mayor de lavado de activos y financiación del terrorismo, que los delincuentes van a aprovechar.

5. Deficiencias en la supervisión

Después de muchos años, el Índice Antilavado (AML) de Basilea de 2020 acertó en su diagnostico al considerar que existen serias fallas en la calidad de la supervisión antilavado de dinero (ALD) casi en todos los ámbitos y que de los 100 países evaluados hasta ahora con la nueva metodología de evaluación del GAFI, un tercio de dichos países obtuvieron un puntaje de cero para la efectividad de sus órganos de supervisión y las medidas diseñadas para proteger los sistemas financieros del abuso.

Este era un secreto a voces, por parte de todos los expertos en estos temas y como lo dijo el expresidente del GAFI, Xiangmin Liu dijo: “El desafío que enfrentan muchos países hoy en día no es la ausencia de estándares globales integrales, sino la implementación efectiva de esos estándares”.

La débil implementación y la efectividad son problemas que el Índice AML de Basilea ha observado desde que el GAFI comenzó a usar su metodología de evaluación de cuarta ronda para evaluar no solo el cumplimiento técnico de los sistemas antilavado de dinero y contra la financiación del terrorismo (ALD/CFT) de un país, sino también su efectividad en la práctica.

Los casos sobre los problemas en la supervisión de Dinamarca y España que se presentan en el informe refuerzan lo expresado por el expresidente del GAFI de que la supervisión no está funcionando.

En el caso de Dinamarca (puesto 10 en el Índice), con una supervisión débil a pesar de que su cumplimiento técnico con las Recomendaciones del GAFI sobre supervisión es relativamente alto, con un 67% pero que obtiene un 0% de efectividad, debido a los problemas del Enfoque Basado en Riesgo (Risk-Based-Approach), de insuficiente personal para supervisar, de las variaciones regionales, los pobres poderes de ejecución y sanción y de la excesiva confianza en el “riesgo de reputación”, no le permitieron ver los grandes escándalos por lavado de dinero de un banco danés infiltrado por la delincuencia organizada rusa.

El caso de España (puesto 13 en el Índice) aunque la supervisión es más sólida aún no perfecta como lo señala el mismo Índice. Sin embargo, en este caso se nota la diferencia con relación a Dinamarca, debido a los recursos suficientes, un Enfoque Basado en Riesgo bien desarrollado, poderes y sanciones adecuadas y un enfoque cooperativo entre las autoridades de supervisión y las instituciones financieras y los APNFD.

Por eso, es importante tener en cuenta, los informes de evaluación mutua del GAFI de los 32 países con una calificación de efectividad del 0% para la supervisión ALD/CFT que identifica cinco características generales para que la supervisión no sea efectiva: poderes limitados para sancionar el incumplimiento por medios civiles o administrativos, recursos limitados, la no aplicación del Enfoque Basado en Riesgo, la mala coordinación entre las autoridades competentes en materia de supervisión y la insuficiente orientación sobre riesgos de LA/FT proporcionada por el organismo de supervisión a las entidades reportantes.

En diferentes oportunidades hemos escrito que muchos de los reguladores en cada país o no tienen el poder legal para sancionar o cuando lo tienen no lo utilizan. En Colombia, por ejemplo, sólo la Superintendencia Financiera ha aplicado sanciones económicas fuertes no solo a las entidades financieras sino a los Representantes Legales y a los Oficiales de Cumplimiento por fallas en el cumplimiento de sus funciones o a deficiencias del Sistema de Administración de Riesgos de Lavado de Activos y Financiación del Terrorismo (SARLAFT). El resto de los reguladores en Colombia (y son muchos), no han aplicado sanciones efectivas por incumplimiento de sus normas antilavado de dinero o contra la financiación del terrorismo.

Algunos reguladores carecen de los recursos suficientes para capacitar a sus empleados, para mejorar sus procesos operativos de supervisión, para mejorar sus sistemas y tecnología de información incluyendo el uso de inteligencia artificial para el análisis de la información enviada por los sujetos obligados. En este punto, es importante mencionar que los reguladores dispongan de recursos suficientes para poder contratar funcionarios bien pagados y que evite la alta rotación que se presenta en estas instituciones, donde una vez son capacitados por el Estado se van a trabajar con los sujetos obligados por un mayor salario.

Con relación al Enfoque Basado en Riesgo, como lo anotamos anteriormente, es un problema no solo de los reguladores sino de los sujetos obligados, que en muchos casos no han comprendido conceptualmente lo que significa el Enfoque Basado en Riesgo, que en la mayoría de los casos no es acorde con los riesgos del país, del sujeto obligado, de la jurisdicción, etc. Aquí es importante sugerir el uso de estándares internacionales como el ISO 31000:2018 de Gestión de Riesgos y el ISO 19600 de 2014 de Gestión de Cumplimiento.

Para nadie es un secreto que en la mayoría de los países existe una mala coordinación entre las diferentes entidades del Estado que investigan y regulan el lavado de activos y la financiación del terrorismo (y así lo confirma el Índice Antilavado (AML) de Basilea de 2020), por diferentes razones, entre las que se destacan el tema legal, la confidencialidad de la información, la independencia, el ego de sus directores o simplemente el hecho de querer presentar ante la opinión pública sus propios logros.

Es importante aquí, recomendar las pasantías cruzadas entre las diferentes entidades que investigan y regulan el lavado de activos y la financiación del terrorismo para que desde cada orilla se analicen en contexto los fenómenos criminales, las operaciones y transacciones, las tipologías de LAFT, etc.

También se debe considerar estas pasantías cruzadas entre los reguladores y los sujetos obligados, que ayudaría mucho para que los reguladores entendieran verdaderamente los negocios y sus procesos y así mismo, los sujetos obligados entendieran la labor de vigilancia y control que desarrollan los reguladores.

En el artículo que publicamos sobre “El Contrabando y el Lavado de Activos[15]”, el Grupo Egmont de Unidades de Inteligencia Financiera y la Organización Mundial de Aduanas (OMA) en el documento “Manual de Cooperación de Aduanas – Unidades de Inteligencia Financiera (UIF), instan a todas las entidades del gobierno a colaborar entre sí y compartir información, de acuerdo con los respectivos marcos legales nacionales y de acuerdo con el principio general de independencia y autonomía operativa.

Otros de los problemas principales en la insuficiente orientación sobre riesgos de LA/FT proporcionada por los organismos de supervisión a las entidades reportantes, que incluye también la actividad desarrollada por las Unidades de Inteligencia Financiera. Se necesita una mayor comunicación de doble vía entre los sujetos obligados y sus reguladores y las Unidades de Inteligencia Financiera para que todos entendieran su función y lo que representa la labor de cada uno de ellos.

Mención especial merece la falta de comunicación entre las diferentes entidades del Estado, que muchas veces emiten regulaciones contradictorias dirigidas a los sujetos obligados que no entienden como el Estado no se comunica en temas tan esenciales como la regulación emitida en materia LAFT.

Esto es tan cierto, que, por ejemplo, en el Volumen II sobre Lavado de Dinero del Informe de la Estrategia Internacional de Control de Narcóticos de 2020 de Estados Unidos, sobre la situación de Colombia se dice lo siguiente:

Colombia tiene uno de los sistemas antilavado de dinero más rigurosos de América Latina, pero según el Informe, “el lavado de dinero persiste en toda su economía, que involucra ganancias del narcotráfico, la minería ilegal, la extorsión y la corrupción. Colombia tiene una capacidad impresionante para detectar el lavado de dinero, pero debe continuar mejorando la interdicción, el enjuiciamiento y la cooperación interinstitucional para interrumpir el tráfico de drogas y otras actividades ilegales y privar a los delincuentes de ganancias ilícitas”. (el subrayado es nuestro).

6. Legislación nacional en materia de lavado de activos y financiación del terrorismo (LAFT)

Desde hace muchos años hemos venido insistiendo en la necesidad que exista en cada país, una sola normativa general en materia de lavado de activos y financiación del terrorismo (LA/FT), donde se incluya conceptualmente toda la normativa internacional y no se inventen, definan o adopten términos que van en contravía de los estándares internacionales y que partiendo de esa normativa nacional única, los reguladores de cada sector económico adapten la normativa nacional a las necesidades y requerimientos de cada sector económico.

En muchos países, existen reguladores nacionales que emiten regulación LA/FT que muchas veces contradicen a otros reguladores nacionales e incluso conceptualmente definen en forma diferente algunos términos claves en materia LA/FT.

7. Evaluaciones Nacionales de Riesgo (ENR) de LA/FT

El Índice Antilavado (AML) de Basilea de 2020 ha puesto el dedo en la llaga sobre la función de los reguladores y la pobre supervisión que están efectuando en todos los países, donde incluso llega a afirmar que: “Ningún país lo está haciendo bien. Se hace un llamado a todos los países para intensificar su rol en la lucha contra el LAFT.” (el subrayado es nuestro).

Creemos que las Evaluaciones Nacionales de Riesgo (ENR) de LA/FT de todos los países, se deben sincerar. No podemos seguir diciéndonos mentiras (que solo nosotros nos creemos), diciendo que nuestra legislación, nuestros modelos, nuestros sistemas de administración de riesgos, etc. son perfectos. En teoría y en la letra esto podría ser cierto, pero los grandes casos de lavado de dinero y financiación del terrorismo descubiertos en el mundo demuestran lo contrario y debemos ser lo suficiente humildes para entender esa realidad y actuar de acuerdo con los problemas encontrados para darles solución y mejorar efectivamente nuestros modelos de supervisión y control del riesgo de lavado de activos y financiación del terrorismo.

Muchos gobiernos solo se preocuparon por adaptar su legislación a la normativa internacional sin importar los resultados en cumplimiento técnico.

Si por el contrario, aplicamos bien las recomendaciones del Índice Antilavado (AML) de Basilea de 2020, deberíamos dejar de emitir normas y regulaciones antilavado y contra la financiación del terrorismo por el simple hecho de emitirlas y de cumplir con la normativa internacional y más bien trabajar conjuntamente entre los reguladores y los sujetos obligados para entender primero el objetivo de la norma, entender la realidad, las actividades y operaciones de los sujetos obligados y luego si emitir la normativa y después de un tiempo prudencial medir la eficacia y eficiencia de la norma y presentar los resultados.

8. Financiación de Proliferación de Armas de Destrucción Masiva (FPADM)

Una de las tareas pendientes por parte de todos los gobiernos, es realmente entender la regulación sobre el Riesgo de Financiación de Proliferación de Armas de Destrucción Masiva (FPADM) para adaptarse a la normativa internacional, pero en muchos países, ni el regulador ni los sujetos obligados tienen claro el riesgo FPADM ni mucho menos la implementación del sistema, ni los controles, ni el seguimiento, etc.

A este respecto, por ejemplo, se debería seguir lo establecido en la Guía del GAFI en la Lucha contra el Financiamiento de la Proliferación de Armas de Destrucción Masiva (FATF Guidance on Counter Proliferation Financing [16]) e implementar el sistema.

Incluso a fines de Junio de 2020, el GAFI está considerando propuestas de enmiendas a la Recomendación 1 y su Nota Interpretativa[17] para exigir a los países y al sector privado que identifiquen y evalúen los riesgos de posibles incumplimientos, la no implementación o la evasión de las sanciones financieras específicas (TFS) relacionados con la financiación de la proliferación, tal como figura en la Recomendación 7 del GAFI, y tomar medidas para mitigar estos riesgos.

Sin embargo, como se podrían hacer observaciones a las propuestas de enmiendas si ni siquiera los países y sus reguladores han entendido conceptualmente lo que significa el Riesgo de Financiación de Proliferación de Armas de Destrucción Masiva (FPADM) y si ellos no lo han entendido como podríamos pedirles a los sujetos obligados que cumplan con dicha normativa.

9. Tarea de los Sujetos Obligados

Cada vez que se emite el Índice Antilavado (AML) de Basilea, los sujetos obligados creen que los resultados no tienen nada que ver con ellos y que solamente van a sentirse orgullosos o decepcionados por la calificación de su país en el Índice y nada más alejado de la realidad.

Los sujetos obligados también deberían revisar y analizar los hechos y las conclusiones presentados en el Índice para verificar en sus Sistemas de Administración de Riesgos de Lavado de Activos y Financiación del Terrorismo – SARLAFT, los nuevos riesgos, las nuevas tipologías, las jurisdicciones de alto riesgo y proceder a modificar sus políticas, sus manuales, sus procedimientos, su matriz de riesgo, sus controles, sus capacitaciones, su monitoreo, etc., en caso de ser necesario.

Por todo lo anterior, y para mejorar los sistemas antilavado y contra la financiación del terrorismo de nuestros países, es necesario llevar a cabo las siguientes tareas:

- Los gobiernos deberían mejorar la coordinación Interinstitucional entre las diferentes entidades que luchan contra el lavado de activos y la financiación del terrorismo.

- Las entidades reguladoras deberían verificar la efectividad de la normatividad emitida para que realmente mitiguen los riesgos LA/FT y no sea simplemente una normatividad que se debe cumplir. Para este efecto, deberían trabajar conjuntamente con los sujetos obligados.

- Los gobiernos deberían entender lo que significa el Riesgo de Financiación de Proliferación de Armas de Destrucción Masiva (FPADM) en el entorno nacional para luego trabajar conjuntamente con los sujetos obligados en la implementación de la normativa en cada uno de los sectores de la economía.

- Los reguladores y las Unidades de Información Financiera (UIF) deberían establecer nuevos programas de capacitación cruzada y dar a conocer nuevas tipologías de acuerdo con la realidad digital y tecnológica en la que nos movemos.

- Los gobiernos deberían analizar, e investigar los nuevos riesgos emergentes como los activos virtuales y la trata de personas y su relación con el lavado de activos y la financiación del terrorismo, para emitir una normativa que efectivamente mitigue dichos riesgos.

- El sistema judicial debería mejorar la efectividad, oportunidad y condena de los juicios por los delitos de lavado de activos y financiación del terrorismo, así como los procesos de extinción de dominio.

- Los funcionarios de los reguladores, los sujetos obligados, los oficiales de cumplimiento y en general todas las personas involucradas, deberían mejorar sus competencias y habilidades capacitándose en en estándares internacionales como ISO 31000:2018 Gestión de Riesgo, ISO 37001:2016 Gestión Antisoborno, ISO 19600:2014 Gestión de Cumplimiento o certificándose internacionalmente en ALA/CFT, tales como las certificaciones ACAMS, FIBA, etc.

- Todos los sujetos obligados en materia LA/FT deberían implementar una verdadera cultura de riesgo y vencer el mito de que los sistemas de administración de riesgo del lavado de activos y la financiación del terrorismo requieren solamente de la implementación de una buena tecnología o de la verificación de los nombres de los clientes o las contrapartes en listas restrictivas. Esta cultura de riesgos debería ser considerada por toda la compañía y no únicamente con los empleados del área de cumplimiento, o del área de auditoria o del área de control interno.

- Los sujetos obligados deberían invertir en la gestión de riesgos del lavado de activos y financiación del terrorismo para ayudar a comprender los procesos críticos, la estructura y operación de un adecuado gobierno corporativo, los controles internos claves contra el lavado de activos y financiación del terrorismo, la gestión de riesgos automatizada y mejorada y el monitoreo de actividades sospechosas, todo esto para mantenerse por delante de las expectativas de los organismos reguladores debido a que la principal preocupación de la Alta Gerencia de las compañías debería ser mitigar el riesgo LA/FT y no simplemente el cumplimiento de unas regulaciones antilavado y contra la financiación del terrorismo.

- Las compañías deberían realizar auditorías de cumplimiento independientes para evaluar los programas LA/FT con respecto a estándares internacionales y las recomendaciones del Grupo de Acción Financiera Internacional (GAFI).

- Es necesario, aplicar los avances en tecnología como el blockchain, inteligencia artificial, machine learning para integrarlas a la prevención y control del riesgo de LA/FT, sin desconocer la importancia de las fintech y sus multiples denominaciones en la oferta de nuevos productos y servicios.

- Por último, un programa eficaz antilavado no solo ayudará a cumplir con las regulaciones, sino que también puede ayudar a detectar otras debilidades potenciales en el proceso operativo de las compañías y aunque mantener este programa es un costo considerable, tener un programa antilavado ineficiente puede ser aún más costoso y generar problemas graves en la reputación de las compañías.

Recuerden: