Partners Capital Investment, con domicilio en las Islas Vírgenes, fue acusado de efectuar giros sin licencia desde Buenos Aires usando un banco neoyorquino. Sospechan de movimientos por más de USD 10 millones.

antilavadodedinero / Infobae

La Corte del Distrito Sur de Nueva York confiscó unos USD 105.800 de un fondo con sede en las Islas Vírgenes, bajo el argumento de que el monto incautado estaba involucrado en transacciones realizadas por una empresa dedicada a las transferencias de dinero sin licencia y operaciones de lavado, en violación de la legislación de los Estados Unidos.

En ese sentido, el tribunal consideró que tiene jurisdicción porque “los actos y omisiones que dan lugar a el decomiso tuvieron lugar en el Distrito Sur de Nueva York”. Agregó que el demandado constituyó los fondos -USD 105.824,58 por capital e intereses- en una cuenta en el Metropolitan Commercial Bank de Nueva York a nombre de Partners Capital Investment (PCI).

El fallo refirió que PCI ”es una fondo mutuo incorporado en las Islas Vírgenes Británicas que pretendía invertir en valores. Sin embargo, PCI nunca actuó como un fondo mutuo o de inversión en valores. En su lugar, funcionó como un proveedor sin licencia para orquestar la transferencia de dinero, entre otras cosas, para la salida de capitales de Argentina y otros países”.

Según el fallo, PCI efectuó “representaciones falsas” como fondo de inversión al abrir en marzo de 2019 una cuenta en el Metropolitan Commercial Bank, aunque “no se registró como un servicio de negocio de dinero bajo las regulaciones de la Ley de Secreto Bancario” de los EEUU, lo cual es un delito financiero.

Entre las bases legales de causales de decomiso, el tribunal de Nueva York precisó que las ley de EEUU “prohíbe operación de un negocio de transferencia de dinero sin licencia ni registro federal” o cuando “se transfieren fondos que son conocidos por el acusado como derivados de un delito o están destinados a ser utilizados para promover o apoyar una actividad” de esas características, dado que el Código de los Estados Unidos “prohíbe la transferencia de un instrumento monetario o fondos” desde o hacia los EEUU “con la intención de promover la consecución de una actividad ilícita especificada”, por cuanto detectada la violación, los fondos “están sujetos a decomiso a favor de los Estados Unidos”.

La explicación del dólar “blue”

El fallo del tribunal neoyorquino se ve ante la obligación de explicar el complicado panorama que “debido a la fuga de capitales de Argentina, el Gobierno argentino estableció estrictos controles de capital para limitar la exportación de fondos de Argentina así como limitar el cambio de pesos argentinos a dólares estadounidenses. Estos controles, combinados con inestabilidad económica, dio lugar a lo que se conoce como intercambios de ‘dólar blue’, que permitía a los clientes comprar más dólares estadounidenses que lo permitido por la ley argentina” o lo que es lo mismo, es “ilegal bajo la ley argentina”.

El fallo hace referencia a las llamadas operaciones “blue” o dólar Cable utilizadas para intercambiar peso por dólares que quedan acreditados en una cuenta en el exterior.

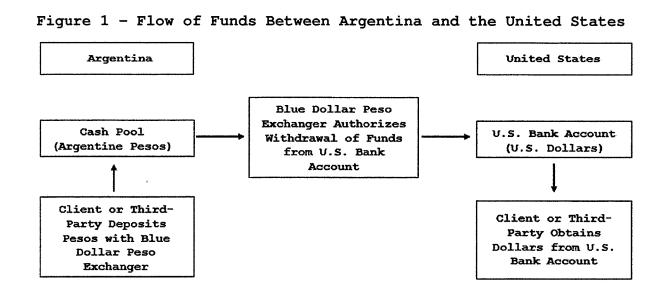

En ese sentido, “el cambio de pesos a dólar blue permite el movimiento de fondos entre dos países sin el uso de transferencias internacionales. Para operar, los cambistas requieren el acceso a cuentas bancarias en EEUU”para transferir los dólares “luego de que el cliente o un tercero entregue pesos argentinos a la casa de cambio”. El fallo ilustra el movimiento de fondos entre Argentina y Estados Unidos a través de este cuadro:

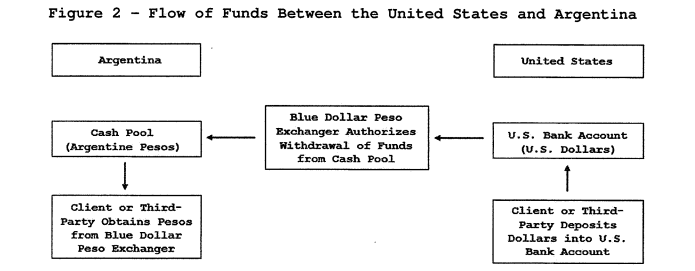

Añade que “alternativamente, los clientes utilizan el intercambio de dólar cable para recibir pesos argentinos después del cliente o un tercero parte deposita dólares estadounidenses procedentes de la cuenta bancaria de EEUU en la casa de cambio” a cambio de moneda argentina al tipo de cambio alternativo. Así ilustra el fallo el movimiento de fondos entre Estados Unidos y Argentina:

“En marzo de 2019, PCI estableció o hizo que se estableciera la Cuenta Bancaria Sujeta en el Metropolitan Commercial Bank. La cuenta bancaria en cuestión se estableció con el falso pretexto de que PCI era un fondo mutuo. De hecho, esta cuenta bancaria se estableció como una cuenta passthrough -para efectos de esta demanda, una ‘cuenta de traspaso’ es una cuenta bancaria que recibe depósitos con el propósito de transferir los fondos a otra cuenta- para facilitar un cambio de pesos al dólar blue”, detalló el documento.

Por otra parte, se presentó documentación a del banco norteamericano “que describía falsamente que las transacciones de PCI relacionadas con la cuenta bancaria en cuestión eran consistentes con la operación de PCI de un fondo de inversión”. El 7 de diciembre de 2020, agentes federales encargados de hacer cumplir la ley entrevistaron a representantes del banco en Nueva York, quienes manifestaron que por los documentos recibidos “entendieron que PCI era un fondo de inversión involucrado en la transacción de valores e inversiones”.

Para la Justicia de EEUU, estos documentos “fraudulentos” presentados por PCI al Metropolitan Commercial Bank “materialmente tergiversaron que el propósito comercial de PCI era servir como un fondo cuando, de hecho, el propósito de PCI era servir como un negocio de transferencia de dinero”.

Otros movimientos por más de USD 10 millones

Los registros financieros del banco revelan que entre el 18 de septiembre de 2019 y el 30 de septiembre de 2020, unos USD 10.549.345 fueron transferidos. Sin embargo, sólo el 13,2% (USD 1.394.206) de estos representaban “transferencias cablegráficas internacionales”.

“Esta actividad -la transferencia de USD 10.549.345 de la cuenta bancaria en cuestión- es consistente con clientes o terceros que retiran dólares de la cuenta bancaria sujeta después de un depósito de pesos argentinos con un cambista de dólar blue en Argentina”.

A la vez, los registros financieros revelaron que en el mismo lapso de poco más de un año, entre septiembre de 2019 y septiembre de 2020, la cuenta bancaria en cuestión recibió depósitos por 10.855.717 millones de dólares. “De estos depósitos, sólo el 19,9% de los depósitos (USD 2.165.113) fueron resultado de transferencias bancarias. Esta actividad -la transferencia de USD 10.855.717 a la cuenta bancaria en cuestión- es consistente con los clientes o terceras partes que mueven fondos a la cuenta bancaria en cuestión para obtener pesos argentinos de un cambista de dólar blue en en Argentina”.